持ち家がある方が亡くなったとき、配偶者が持ち家を相続できずに生活する場所を失ってしまうケースが、これまで多く発生してきました。

しかし、持ち家を相続できなくても生存配偶者が引き続き住み続けることができる「配偶者居住権」という権利が法改正により新設されました。

この権利を上手に活用すれば、生存配偶者の生活を守ることができるだけでなく、相続税の節税にも役立ちます。

本記事では、配偶者居住権とはどんな権利なのかをご紹介し、メリットや節税に使う方法、注意すべき問題点についてもご説明します。

持ち家がある配偶者に先立たれ、今後の生活が心配な方はぜひ、参考になさってください。

夫に先立たれた妻を守る「配偶者居住権」とは?

それではまず、配偶者居住権とはどんな権利なのか、概要をご説明します。

それではまず、配偶者居住権とはどんな権利なのか、概要をご説明します。

自宅を相続しなくても住み続けることができる

配偶者居住権とは、被相続人(亡くなった方)が所有していた持ち家に住んでいた配偶者が、その持ち家を他の相続人等が取得しても、引き続き無償で住み続けることができる権利のことです。

この権利を取得できるのは「配偶者」ですから、妻に限らず夫の立場の方も含まれます。

ただ、持ち家の所有権を夫が持ち、夫の亡き後に妻が自宅を追い出されるケースが多かったことから、年老いた妻の生活を守る制度として配偶者居住権が注目されています。

従来は高齢の妻の生活が脅かされていた

遺産が豊富にある家庭や相続人同士の関係が良好な家庭なら問題はありません。

しかし、そうでない場合、夫が亡くなった後に妻が自宅を追い出されて生活に支障をきたすケースが少なくありませんでした。

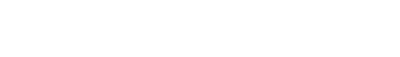

例えば、亡き夫の遺産として3,000万円の自宅と1,000万円の預金があり、相続人として妻と長男がいるケースで考えてみましょう。

この場合、相続分は妻と長男で1/2ずつなので、2,000万円ずつの遺産を取得できるはずです。

ところが、妻が住み続けてきた自宅を取得すると長男は1,000万円の預金しか取得できなくなり、不公平になります。

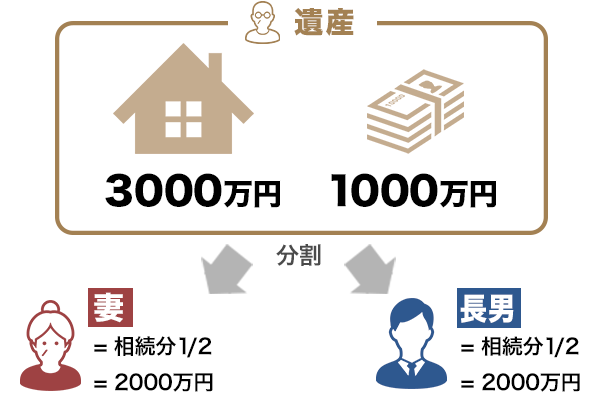

この不公平を解消するためには、妻が長男に1,000万円の代償金を支払わなければなりません。

これを支払えない場合、妻は泣く泣く自宅を手放し、売却して代金を長男と分け合うしかなかったのです。

法改正によって生活の場も老後資金も確保できるようになった

新たに認められた配偶者居住権を使えば、自宅を長男が相続したとしても、妻は引き続き自宅に住み続けることができます。

しかもこの場合、妻は老後資金も確保できるというメリットがあります。

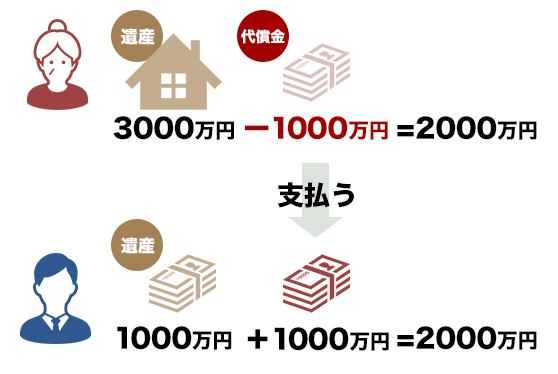

一例ですが、上記の例で配偶者居住権の財産的価値を1,500万円とした場合、妻は配偶者居住権を取得するとともに預金のうち500万円を相続できます。

長男が取得する自宅の所有権は配偶者居住権が付いている分だけ価値が下がり、1,500万円となります。

長男はこの自宅の所有権と、預金のうち500万円を相続することになります。

こうすることによって、妻も長男も2,000万円分の財産を取得できることになり、公平な相続も実現することができます。

いつから始まる?配偶者居住権の施行日

配偶者居住権に関する民法の規定は、2020年4月1日から施行されます。

つまり、持ち家がある夫に先立たれた妻の配偶者居住権は、2020年4月1日以降に主張できるようになります。

最近は様々な法改正が矢継ぎ早に行われていますが、配偶者居住権の施行日は2020年4月1日なので、覚えておきましょう。

亡くなるまで住めるが制限もある~配偶者居住権の内容

配偶者居住権の概要を大まかにご説明しましたが、次に、その内容をもう少し詳しくみていきましょう。

配偶者居住権の概要を大まかにご説明しましたが、次に、その内容をもう少し詳しくみていきましょう。

配偶者が亡くなるまで住み続けることができる

夫に先立たれた妻が自宅に住み続けることができるといっても、いつまで住めるのかが気になるところでしょう。

結論として、配偶者居住権が認められれば、配偶者が亡くなるまでずっと住み続けることができます。

もちろん、その間家賃などは不要で、無償で住むことが可能です。

ただし、所有権を相続した人との合意によって居住する期間を限定することもできます。

居住権の対象は建物全体に及ぶ

配偶者が居住に使う権利は、その居住用建物の全体に及びます。

持ち家のなかには、店舗付き住宅など居住用スペース以外に事業用スペースがある建物もあります。

その場合でも配偶者居住権が認められれば、配偶者は建物全体を居住用に使うことができます。

従前の使用方法と同様に使用しなければならない

建物全体を配偶者が使用できるといっても、完全に自由に利用できるわけではありません。

従前の用法に従って建物を利用しなければならないこととされています。

したがって、配偶者居住権を取得した配偶者は、それまで住み続けてきた自宅を引き続き、居住用として使用しなければなりません。

他人を住まわせたり、賃貸して収益を得ることは、所有者の承諾がない限り禁止されます。

あくまでも他人所有の家であることに要注意

配偶者居住権は、持ち家の所有権を他の相続人が取得することが前提です。

したがって、配偶者はあくまでも他人が所有する家に住むことになります。

そのため、「善管注意義務」といって、他人の所有物を管理するときに要求される程度の管理義務が課せられます。

また、配偶者が持ち家を第三者に売却することはできませんし、増改築も所有者の承諾を得なければできません。

ただし、建物の修繕は通常必要な範囲内において、自己判断ですることができます。

登記をしなければ第三者に対抗できない

他の相続人に配偶者居住権を主張するために特別な手続きは不要ですが、登記をしておかなければ第三者に対抗できないことにも注意が必要です。

先ほどの例でいえば、妻が配偶者居住権を取得して住み続けていても、所有権を相続した長男が自宅を第三者に売却してしまうことがあります。

この場合、自宅を買い受けた第三者が所有権移転登記をしてしまえば、先に妻が登記をしていない限り、自宅を明け渡さなければなりません。

配偶者居住権を取得したら、必ずその権利の設定登記をしておきましょう。

当然には得られない?配偶者居住権を取得する方法

次に、配偶者居住権を取得するためにはどうすれば良いのかをご説明します。

次に、配偶者居住権を取得するためにはどうすれば良いのかをご説明します。

遺産分割、遺贈、審判が必要

実は、配偶者が持ち家に住み続けているだけで自動的に配偶者所有権を取得できるわけではありません。

遺産分割によって配偶者居住権を定めるか、被相続人の遺言によって配偶者居住権を遺贈してもらうことが必要です。

遺産分割において居住権が当然のこととして認められるわけではありませんが、民法に規定されたことによって、正当な権利として主張することができます。

遺言がなく、遺産分割協議もまとまらない場合は、「審判」という手続きによって家庭裁判所に定めてもらうこともできます。

-

-

遺産分割協議とは?相続の話し合いがまとまらないときは弁護士に相談しよう

ご家族やご親族が亡くなったら、一定のご遺族の方は遺産を相続することになります。 その際、多くの場合は相続人たちで「遺産分割協議」を行わなければなりません。 しかし、初めて遺産を相続する方は、遺産分割協 ...

続きを見る

ただ、それでも配偶者居住権を取得できない場合はあります。

そのときにどうすればいいのかを次にご説明します。

民法改正前の「配偶者居住権」はどうだった?

ここで、配偶者居住権が民法に明文化される前は配偶者が持ち家に居住する権利がどのように保障されていたのかをみておきましょう。

従前の民法には配偶者居住権の規定はありませんでしたが、判例によって一定の範囲で居住権が認められていました。

最高裁判所の判例(最判平成8年12月17日)で、被相続人の許諾を得て持ち家に同居していた配偶者がいる場合、被相続人と配偶者との間で持ち家に関する使用貸借契約が成立していたと推認されると判断されました。

建物の使用貸借契約とは、家賃の負担なく無償でその建物を使用できる契約のことです。

この判例により、持ち家に被相続人と同居してきた配偶者は、遺産分割が終了するまでその持ち家に無償で住み続けることができるとされてきたのです。

法改正により「配偶者短期居住権」も明文化された

上記の最高裁判例の考え方は、現在も覆されたわけではありません。

そこで、改正民法では、配偶者居住権を取得できなかった配偶者にも一定の期間は居住権を認める「配偶者短期居住権」を明文化しました(改正民法第1037条)。

配偶者短期居住権は、相続開始後6ヶ月、または遺産分割により持ち家の所有権を取得する相続人等が決まったときのいずれか遅い方まで、配偶者の居住が認められます。

つまり、最高裁判例の考え方のとおり、配偶者は遺産分割が終了するまでは引き続き持ち家に無償で住み続けることができるのです。

仮に遺産分割が早期に終了しても、最低6ヶ月間は住み続けることができます。

配偶者居住権は相続税の対象になるが節税にも使える

夫に先立たれた妻の生活を守る配偶者居住権ですが、相続税の対象になることに注意が必要です。

夫に先立たれた妻の生活を守る配偶者居住権ですが、相続税の対象になることに注意が必要です。

ただし、上手に活用すれば相続税の節税にもなります。

ここでは、配偶者居住権と相続税の問題をご説明します。

相続で配偶者居住権を設定したときにかかる相続税とは

相続税は、次の計算式によって算出されます。

( 遺産総額 - 基礎控除額 )× 税率 - 控除額 = 相続税額

基礎控除額は、「3,000万円+600万円×法定相続人の数」です。

税率と控除額は、基礎控除後の課税財産価額に応じて定められています。

例として、亡き夫の遺産として6,000万円の持ち家と3,000万円の預金があり、妻と長男の2人が相続するケースで考えてみましょう。

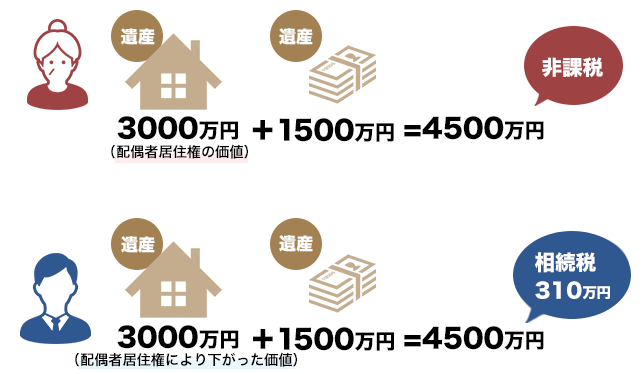

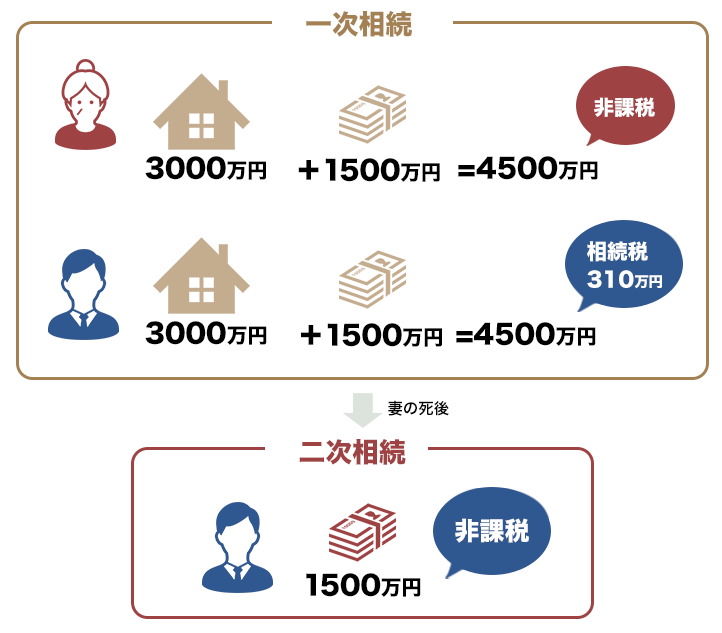

妻が持ち家の配偶者居住権(財産的価値3,000万円)と預金のうち1,500万円、長男が持ち家の所有権(財産的価値3,000万円)と預金のうち1,500万円をそれぞれ取得したとします。

この場合、長男が取得した遺産の価額は4,500万円であり、相続税額を計算すると310万円になります。

妻も4,500万円分の遺産を取得していますが、相続税には1億6,000万円までの配偶者控除があるため、妻の取得分に相続税はかかりません。

配偶者居住権の財産的価値をどのように評価するか

上の例では、配偶者居住権の財産的価値について、単純に持ち家の評価額6,000万円の半分の3,000万円と仮定しました。

しかし、相続税を算出するためには、次の計算式によって配偶者居住権の財産的価値を計算する必要があります。

建物の相続税評価額 - 建物の相続税評価額 × (建物の残存耐用年数-配偶者居住権の存続年数) / 建物の残存耐用年数 × 配偶者居住権の存続年数に応じた複利現価率

この計算は慣れない方にとっては複雑なので、税理士などの専門家にご相談なさることをおすすめします。

節税のために配偶者居住権を活用する方法

簡単にいうと、配偶者居住権を使わないよりは使った方が相続税の節税になるので、積極的に使った方が良いということになります。

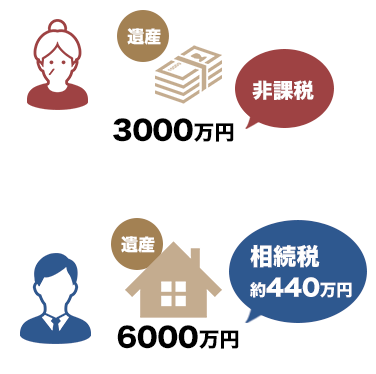

例えば、上記の例で妻が3,000万円の預金を取得し、持ち家は長男名義にするものの、話し合いによって妻が亡くなるまで持ち家に事実上住み続けることにしたとします。

この場合、長男は6,000万円分の遺産を取得することになり、相続税は約440万円もかかってしまいます。

ところが配偶者居住権を使えば、先ほどご説明したとおり、相続税を310万円に抑えることができます。

二次相続では特に節税効果が高い

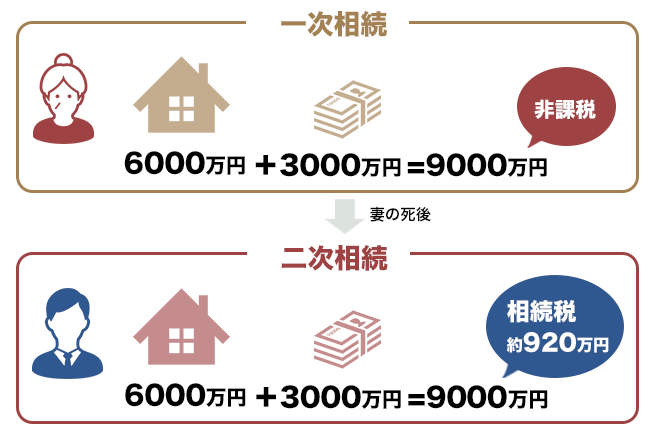

配偶者居住権を活用した相続税の節税は、二次相続の際に高い効果を発揮します。

二次相続とは、父が亡くなった数年後に母も亡くなるというように、短期間に立て続けに発生する相続のことをいいます。

この場合、父が亡くなった際の相続を「一次相続」、母が亡くなった際の相続を「二次相続」と呼びます。

先ほど、相続税では1億6,000万円までの配偶者控除があることをご紹介しました。

そのため、節税のために妻がほとんどの遺産を相続することに決めるケースもあります。

しかし、二次相続のことを考えると、この方法は得策とはいえません。

上のケースで妻が持ち家も預金も全部を相続した場合、たしかに一次相続では相続税はかかりません。

しかし、ほどなくして妻も亡くなって二次相続が発生すると、長男に多額の相続税がかかってしまいます。

二次相続で合計9,000万円の遺産をそのまま長男が相続した場合、920万円もの相続税がかかってしまうのです。

配偶者居住権を設定すれば、一次相続での相続税は310万円です。

二次相続のときには遺産総額が基礎控除額(3,600万円)の範囲内なので、相続税はかかりません。

一次相続・二次相続を通じての相続税が310万円ですむので、一次相続で妻が全ての遺産を相続した場合よりも610万円もの相続税を節約することができます。

配偶者居住権には問題点もある!利用は慎重に

ここまでご説明してきたように、配偶者居住権にはたくさんのメリットがあります。

ここまでご説明してきたように、配偶者居住権にはたくさんのメリットがあります。

しかし、実際には以下のような問題点もあるので、この権利を利用するかどうかは慎重に検討する必要があります。

子どもは住めない家のために固定資産税を払わなければならない

持ち家には、固定資産税がかかります。

しかし、配偶者居住権によって持ち家に住み続ける妻は所有者ではないので、固定資産税を支払う必要はありません。

先ほどの例で長男が持ち家の所有権を相続した場合、長男は自分が住むこともなく、賃貸に出して収益を得ることもできない建物のために固定資産税を支払い続けなければなりません。

配偶者居住権には、配偶者の生活を守るというメリットがある反面で、その他の相続人の負担を増してしまうというデメリットもあるのです。

配偶者居住権によって親族トラブルが深刻化することも

それ以外にも、配偶者居住権を利用することによって親族トラブルが深刻化するケースはたくさんあると考えられます。

例えば、遺産として3,000万円の持ち家と1,000万円の預金があり、相続人として妻と長男がいる場合、長男は本来なら2,000万円分の遺産を取得できるはずです。

しかし、妻が配偶者居住権を利用すれば、長男が自由に使える財産としては500万円の預金しか手に入りません。

このような場合、長男から「2,000万円あれば子どもを良い大学に入れることができたのに」などと言われると、妻としても心苦しくなってしまうでしょう。

結局、遺産分割を円満に行うためには、配偶者居住権の利用も選択肢のひとつに入れつつ、ケースごとに事情に応じた話し合いが必要になるでしょう。

妻としては、配偶者居住権を利用しつつ、義務はなくても長男に家賃を支払ったり、あるいは潔く持ち家を売却した方が良いケースもあるでしょう。

円満な遺産分割を実現するためには、相続問題の経験が豊富な弁護士に相談することがおすすめです。

相続で今後の生活が心配になったら弁護士に相談を

配偶者居住権は改正民法で明文化された正当な権利なので、妻は遠慮なく居住権を主張することができます。

しかし、権利を行使することで場合によっては他の相続人に過度な負担がかかってしまうケースもあることは事実です。

権利を行使しようにも、遺産分割協議で他の相続人に認めてもらえないこともあるでしょう。

持ち家がある夫が亡くなり、今後の生活が心配な方は、お気軽に弁護士にご相談の上、ベストな解決法を探ってみましょう。

このサイトはreCAPTCHAによって保護されており、Googleのプライバシーポリシーと利用規約が適用されます。